炒股就看金麒麟分析师研报,权威,专业期货配资利息是多少,及时,全面,助您挖掘潜力主题机会!

1. 雪盈证券:是国内知名的股票配资平台之一,提供多种配资方案和灵活的操作方式。

来源 源达

Ø 测试设备贯穿制程始终,行业景气度有望恢复

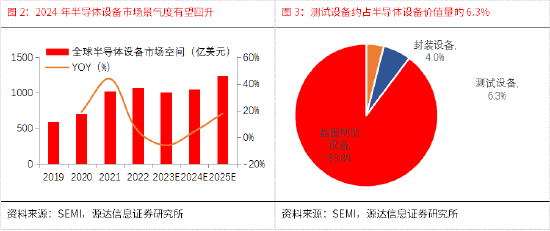

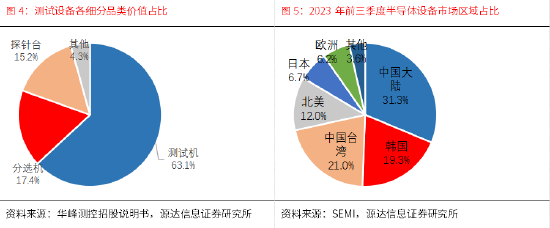

半导体测试设备主要包括测试机、探针台和分选机。测试机用于检测芯片功能和性能,探针台与分选机实现被测晶圆/芯片与测试机功能模块的连接。在半导体晶圆制造和封装测试中都需使用到测试设备。根据SEMI数据,2023年全球测试设备市场约为63.2亿美元,约占半导体设备价值量的6.3%。在测试设备中测试机、分选机和探针台的价值分成约为63%、17%和15%。受2023年半导体行业景气度影响,2023年全球半导体设备销售额预计下滑6%至1009亿美元,测试设备市场受影响较大。展望2024年,行业景气度回升趋势下,测试设备市场有望得到恢复。

Ø 国内封测产能加快扩充,国产测试设备迎来机遇

国内大力推动成熟制程产能扩产,提高国产芯片比例。根据TrendForce在2023年12月的预测,2023-2027年中国大陆的成熟制程产能在全球的占比将由31%增长至39%。中国大陆的封装产业约占全球封装产业产值的38%,为测试设备国产化提供广阔空间。为匹配上游晶圆产能扩张及先进封装等技术的驱动,长电科技、通富微电和华天科技等封测厂商均有较大规模扩产计划,带来大量设备采购需求,国产测试设备厂商有望迎来发展机遇。

Ø 测试设备进口垄断情况严重,国产替代逐步推进

全球半导体测试设备市场被泰瑞达和爱德华等国际巨头垄断,2021年全球和中国大陆半导体测试设备市场的CR3分别为97%和92%,且均为国外企业。国产公司中仅长川科技和华峰测控占据少量份额。华峰测控专注于测试机产品,而长川科技除测试机外也布局有分选机等产品。从产品实力对比看,目前国产产品在模拟、数模混合等领域已取得较大突破,技术指标达到国际竞品水平。但泰瑞达和爱德华等国际巨头产品已能覆盖模拟、分立器件和数字测试等多个领域,而国产品牌在产品丰富度上仍有所欠缺,目前华峰测控、长川科技等公司已逐步往功率器件及数字芯片测试等领域拓展。

Ø 投资建议

建议关注:华峰测控、长川科技等。

Ø 风险提示

行业景气度不及预期;行业竞争格局恶化;国产替代不及预期;下游客户扩产不及预期。

一、测试设备:贯穿芯片制程的核心设备

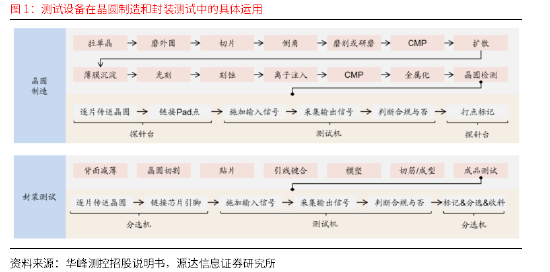

半导体测试设备主要包括测试机、探针台和分选机。测试机用于检测芯片功能和性能,是技术壁垒最高的核心设备;探针台与分选机实现被测晶圆/芯片与测试机功能模块的连接。在半导体晶圆制造和封装测试中都需使用到测试设备。

l 晶圆制造环节:晶圆检测是指在晶圆完成后进行封装前对晶圆上的裸芯片进行功能和电参数测试,实现在芯片封装前将无效芯片筛选出来。

l 封装测试环节:成品测试是指芯片完成封装后对封装芯片进行功能和电参数测试,确保出厂芯片的功能和性能指标能够达到设计规范要求。

2024年全球半导体设备销售额有望回升。根据SEMI2023年年底预测,预计2023年全球半导体设备销售额将下滑6%至1009亿美元,主要系芯片库存过剩叠加需求减弱,晶圆厂放缓设备采购节奏。展望2024年,芯片库存拉货及AIGC等行业驱动下,全球半导体设备销售额有望增长4%至1053亿美元。其中测试设备约占半导体设备价值量的6.3%,2023年全球测试设备市场空间约为63.2亿美元。

根据华峰测控招股说明书,在半导体测试设备中测试机、分选机和探针台的价值占比分别为63.1%、17.4%和15.2%。根据SEMI公布数据,2023年前三季度中国大陆半导体设备市场为24.5亿美元,占全球的31.3%,实现逆势增长。中国大陆晶圆厂为后续扩产加快设备采购节奏,预计后续封测厂为匹配晶圆厂产能将扩充产线,有望带动中国大陆测试设备市场增长。

二、行业需求:成熟制程保持扩产,封测产能加快扩充

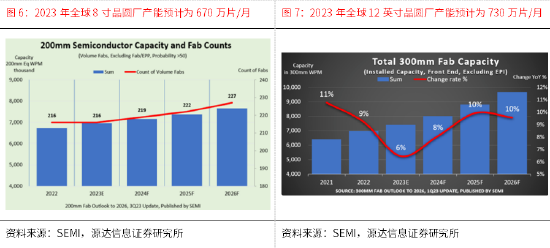

晶圆厂产能稳步扩建,推动测试设备市场稳步增长。根据Semi在2023年Q3的预测,预计2023年全球8寸晶圆厂的产能约为670万片/月,在汽车芯片、工业芯片等行业拉动下,在2026年增长14%至770万片/月的产能。此外Semi在2023年Q1预测2023年全球12英寸晶圆厂产能约为730万片/月,并在2026年增长至960万片/月。

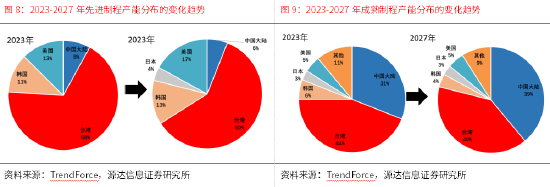

中国大陆大力推动成熟制程扩产,利好国产测试设备厂商。受美日荷联动对华半导体设备进口制裁影响,中国大陆先进制程扩产受阻。根据TrendForce数据,2021年全球晶圆出货量中成熟制程占比为86%,销售额占76%。成熟制程芯片主要有驱动芯片、CIS/ISP、功率器件等,在显示面板、消费电子、5G、汽车和工业领域应用广泛。国内大力推动成熟制程产能扩产,提高国产芯片比例。根据TrendForce在2023年12月的预测,2023-2027年中国大陆的成熟制程产能占比将由31%增长至39%。

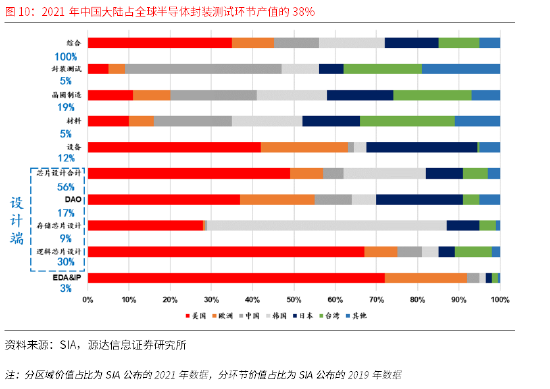

中国大陆在全球半导体封装测试环节产值占比高,测试设备国产化空间大。根据SIA 2021年数据,中国大陆在全球半导体封装测试环节的占比为38%,相较晶圆制造和芯片设计等薄弱环节市场地位重要,并提供了巨大的测试设备国产化空间。

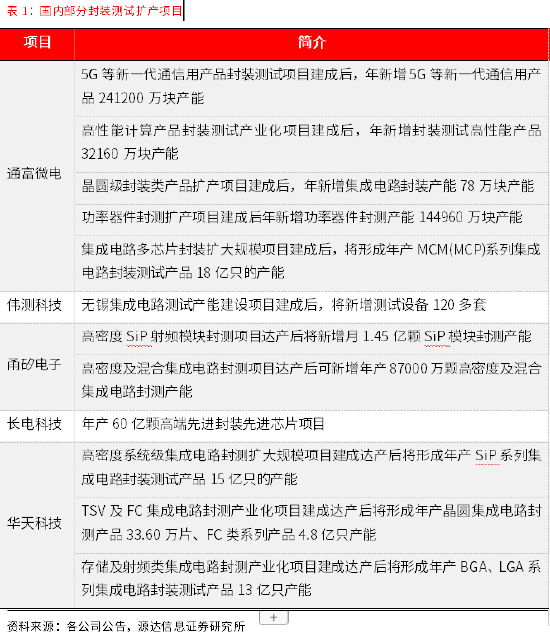

国产封测公司加快产能扩充,国产测试设备有望受益。我们梳理了长电科技、通富微电、华天科技等国内封测公司的封测产能扩充项目,在国内晶圆厂加快成熟制程扩产趋势下,封测公司积极扩充产线匹配晶圆产能。同时在先进封装技术发展下,封测厂的设备开支有望增长,为国产测试设备公司发展创造机遇。

三、竞争格局:进口垄断情况严重,国产替代逐步推进

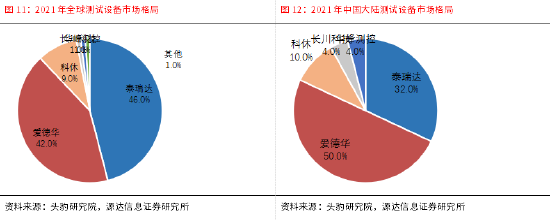

半导体测试设备市场被国际巨头垄断。全球半导体测试设备市场被泰瑞达和爱德华等国际巨头垄断,2021年全球和中国大陆半导体测试设备市场的CR3分别为97%和92%,且均为国外企业。国产公司中仅长川科技和华峰测控占据少量份额,二者体量相当。华峰测控专注于测试机市场,而长川科技除测试机外,在分选机市场也占据一定份额。

测试机的核心技术指标在于测试功能模块、测试精度、响应速度、应用程序定制化和测试数据存储、采集和分析等。从国产测试机和国外产品对比来看,目前国内公司的部分拳头产品在测试范围、测试精度和响应速度等方面已接近国际先进水平,但是在平台可延展性和数据分析等方面仍与进口品牌存在一定差距。

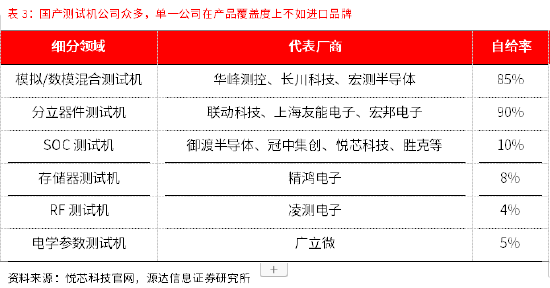

国产测试机公司数量多,各专耕一类细分领域产品。国产测试机公司和泰瑞达、爱德华等国际巨头相比在产品丰富度上仍有一定差距。国外巨头产品矩阵基本能覆盖大多数测试机类别,而国产公司往往专耕某一类产品。目前在模拟/数模混合测试机领域,华峰测控和长川科技份额持续提升。而在SOC测试机、存储器测试机等细分领域,国产自给率仍较低。

四、建议关注

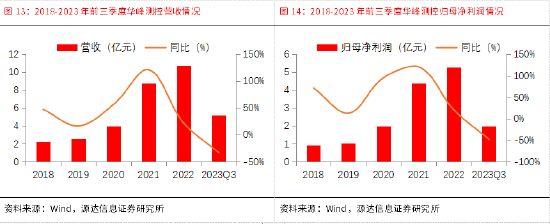

1.华峰测控

华峰测控是国内半导体测试设备领域的领军企业。公司产品已可覆盖模拟、数模混合、分立器件等领域,并逐步拓展至数字领域。公司拥有模拟、数模混合、分立器件以及功率模块等测试领域的多项核心技术,并保持对半导体行业发展方向的紧密跟踪,产品持续迭代,保证满足客户需求

2024年1月23日,公司发布业绩预报:预计2023年营收为6.7-7.0亿元,同比下降35%-37%;归母净利润为2.3-2.8亿元,同比下降48%-57%。业绩下滑系半导体行业景气度不佳。未来在消费电子、汽车电子等下游需求驱动下,行业景气度有望回升,带动公司业绩恢复。

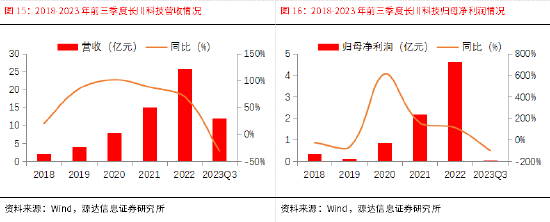

2.长川科技

公司覆盖半导体测试设备领域的各类产品。公司在半导体测试设备领域技术领先,覆盖产品包括测试机、分选机、探针台、AOI设备等。2023年H1公司分选机和测试机营收占比分别为57%和33%。目前公司测试机已覆盖模拟、功率和数字器件等领域,分选机包括重力式、平选式和测编一体机等。2022年公司收购长奕科技,其在转塔式分选机领域积累较多。

2024年1月30日公司发布业绩预告:预计2023年归母净利润为0.37至0.55亿元,同比下滑88至92%;扣非后归母净利润为-0.65至-0.88亿元亿元,同比下滑116至121%。公司业绩下滑系半导体行业景气度下滑,公司持续通过内生增长及外延收购增强自身产品竞争力及丰富度,未来有望受益行业景气度回升。

1.建议关注

半导体测试设备是集成电路晶圆制造和封装测试环节的核心设备。目前测试设备市场大头仍由泰瑞达、爱德华等国际巨头垄断,国产公司中华峰测控和长川科技已在模拟、数模混合和分立器件领域逐步推动国产替代,并往数字领域拓展。未来半导体行业景气度回升,国内加快成熟制程扩产,相关公司有望充分受益。建议关注:华峰测控和长川科技等。

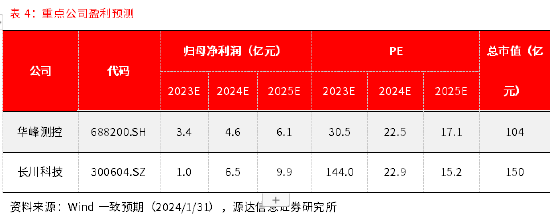

2.一致预测

六、风险提示

行业景气度不及预期;

行业竞争格局恶化;

国产替代不及预期;

下游客户扩产不及预期。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>> 新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王涵 期货配资利息是多少